終活を行う上で1つの重要なポイントとなるのが、相続税対策です。

適切な計画と実行によって、相続税の負担を軽減し、身の回りの家族に安心を残すことができます

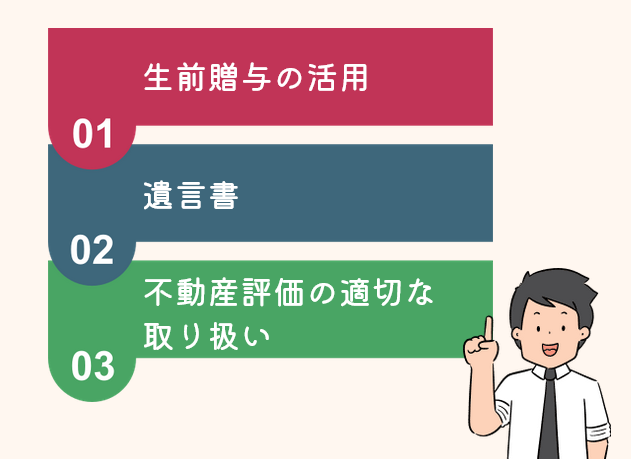

この記事では、相続税対策を行う際に特に注意すべき主な3つのポイントについて解説します。

生前贈与の活用、遺言書の重要性、そして不動産評価の適切な取り扱いに焦点を当て、これらの対策がなぜ重要であり、どのように実施すれば最も効果的なのかをご紹介します。

相続税対策の3つのポイント

①生前贈与の活用

生前贈与は、財産を相続発生前に家族や親族に移転することで、相続税の負担を軽減する手段です。この方法の利点は、相続税の基礎控除額を超える財産を事前に減らすことができる点にあります。

しかし、以下の点に注意が必要です。

- 贈与税の課税:一定額以上の贈与は贈与税の対象となります。年間110万円の非課税枠がありますが、それを超えると税金が発生します。

- 相続開始前3年間の贈与:相続開始前3年以内に行われた贈与は、相続財産として取り扱われる場合があります。

- 贈与の意思表示:贈与は正式な手続きを経て、明確な意思表示を行う必要があります。

KOYAMA

生前贈与は上手に活用できれば相続税を軽減できるので、将来の税制改正のリスクも考慮しつつ、早めに専門家に相談しつつ進めていきましょう!

②遺言書

遺言書は、財産の分配を明確にし、相続におけるトラブルを防ぐために重要です。

遺言書には以下のような利点があります。

- 財産分配の明確化:遺言書により、誰がどの財産を受け継ぐかを明確にできます。これにより相続争いを避けることが可能です。

- 特定の財産の指定:特定の財産を特定の相続人に渡すよう指定できます。

- 法定相続分とのバランス:遺言書は法定相続分を超えることはできませんが、その範囲内で自由に財産分配を決めることができます。

③不動産評価の適切な取り扱い

不動産の適切な評価は、相続税額を決定する上で非常に重要です。

以下の点に注意が必要です。

- 市場価値と税務評価:不動産の税務評価は市場価値と異なる場合があります。税務当局の評価方法を理解し、適切な評価額を確認することが重要です。

- 評価減の特例:自宅や事業用の不動産には、相続税の評価額を減らす特例が存在します。これらの特例を適切に活用することで、税負担を軽減できます。

- 専門家への相談:不動産評価は専門的な知識が必要です。税理士や不動産鑑定士などの専門家に相談することをお勧めします。

KOYAMA

不動産評価についてのご相談も承っております!

最後に

最近は終活という言葉の認知が広まってきていますが、その関連で相続に関する相談を受ける機会が増えてきました。

一応、ご相談に来られる前の予備知識として入れておいていただければと思い、ブログを書かせていただきました。

賢明な相続計画で、後悔のない終活を、、!

関連情報

終活サポート:https://shukatsu-support.jp/

KOYAMA

終活サポートは相続やお金に関することだけではなく、終活でやるべきことを体系的かつわかりやすく学べるおすすめサイトです。

ぜひ併せてご覧になってみてくださいね。